目次

中古住宅+リフォームでの住宅ローン活用法

「賃貸住宅でなくマイホームが欲しい」

「新築は高すぎるから中古住宅を買ってリフォームしたい」

「建て替えでなく大規模にリフォームをしたい」

快適なマイホームが欲しいという方にとって今はさまざまな手段があります。そのうちの1つが中古住宅+リフォームです。

最近では土地が高いだけでなくいい場所がない、建物はもっと高いと決して良好ではないマイホーム市場を反映して中古住宅+リフォームの相談がとても増えています。

その時にお客様が勘違いしていることがあります。

それは

リフォーム=リフォームローンでは?

実は、リフォームでも住宅ローンを活用できる場合があり、特に 1,000万円以上の大規模リフォームや、中古住宅購入+リフォームのセット では、リフォームローンより住宅ローンを選ぶ方が圧倒的に有利になります

今回のブログはリフォームに関しての相談現場をブログにします。

リフォームローンと住宅ローンの違い

まずはリフォームにおけるリフォームローンと住宅ローンの両者の基本的な違いを整理してみましょう。

- 担保の有無

- 住宅ローン:土地や建物に抵当権を設定(有担保)

- リフォームローン:基本は無担保

- 金利

- 住宅ローン:変動金利なら1%前後、固定でも3%以下が主流

- リフォームローン:3〜4%が一般的

- 借入上限額

- 住宅ローン:数千万円規模まで可能

- リフォームローン:数百万円〜1,000万円程度が限度

- 返済期間

- 住宅ローン:最長35年

- リフォームローン:10〜20年程度

- 審査

- 住宅ローン:時間はかかるが、借入条件は有利

- リフォームローン:比較的早いが、条件は厳しめ

要するに、金額が大きく長期で返したいなら住宅ローン、少額で短期返済ならリフォームローン という整理になります。

実際の数字を使うとよりわかりやすいので熊本銀行の住宅ローンとリフォームローンで比較してみます。

実際の比較:熊本銀行のケース

例えば、リフォーム費用が1,000万円の場合を想定してみます。

住宅ローンを利用する場合

- 借入額:1,050万円(諸費用含む)

- 金利:1.12%(がん団信付き)

- 返済期間:35年

- 月返済額:30,231円

リフォームローンを利用する場合

- 借入額:1,000万円

- 金利:3.9%

- 返済期間:20年

- 月返済額:48,956円

→ 毎月の返済額に 約18,700円の差 が生まれます。

→トータル支払額は約94万円リフォームローンの方が少ない

どちらを選ぶべきか?

もちろん一概に「住宅ローン一択」とは言えません。

例えば以下のようなケースではリフォームローンの方が向いています。

- 借入金額が1,000万円以下

- 担保を入れたくない(不動産を抵当に入れることに抵抗がある)

- できるだけ早く審査・実行したい

一方で、借入額が大きい・長期的に返済したい・月の返済負担を抑えたい という方は、住宅ローンを活用することで圧倒的にメリットを得られるでしょう。

FPからのアドバイス

リフォーム資金をどう借りるかは、金額やライフプランによって正解が変わります。

ただ、安易にリフォームローンを選んでしまうと、金利負担が大きくなり「もったいない借り方」をしてしまうリスクもあります。

当オフィスでは、

- 中古住宅+リフォームの一体型ローン

- 住宅ローン借換とリフォーム資金をまとめる方法

- 住宅ローンとリフォームローンの最適な選び分け

などをケースごとにアドバイスしています。

「どちらで借りた方が得か?」と迷われている方は、ぜひ一度ご相談ください。数字をもとにした具体的なシミュレーションをお出しし、最も安心できる選択肢をご提案いたします。

リフォームにスポットが当たる原因

最近ではいい土地がないのとちょっといい土地があると高いという問題、それに加えて人件費と資材高騰による建物価格の高騰と今、マイホームを建てるには勇気がいる値段となっています。

そこで中古住宅を安く購入してリフォームにお金をかけてできる限り新築に近い家に住みたいという要望が増えています。

また建て替えようか思ったけどあまりにも建物に金額が高騰しているので、1500万円以上かけての大規模リフォームをする方も増えています。

こうした相談が増えている背景と金利だけを見てローンを選ぶとハマってしまう罠などFP目線で解説していきます。

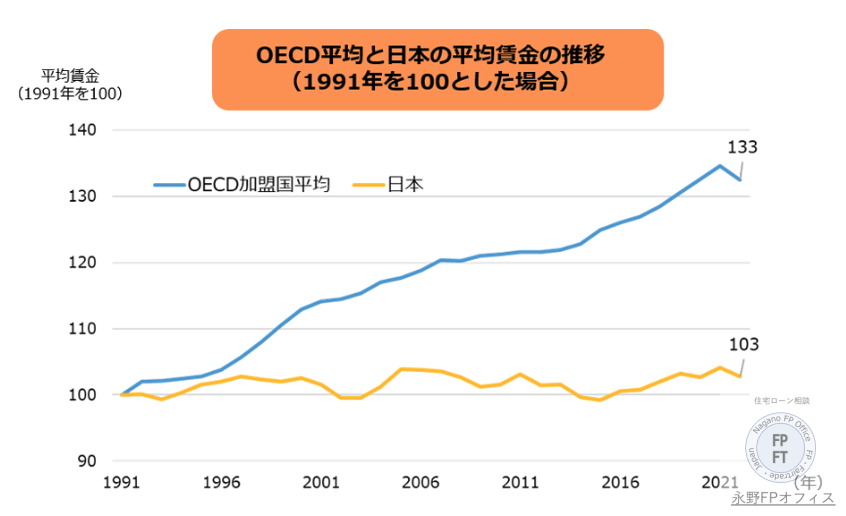

上がらない収入と上がり続ける物価

ウクライナとロシアの戦争以前と以降では明確に住宅価格は変わった。円安も相まってウッドショックという言葉ができるくらいに材料代は高騰したし、今も高い

物価も上昇しているが、残念ながらここ20年の日本人の年収は増えていない。物価上昇>年収であれば生活は苦しくなって当たり前だし、ましてや人生で1番高い買い物であるマイホームの購入は勇気がいるものです。

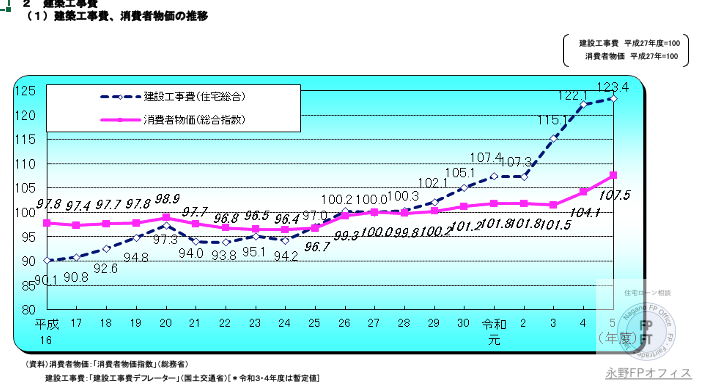

収入は上がってないことは統計で理解していただきましたが、住宅価格と物価は本当に上昇しているのでしょうか。これも肌感覚よりも統計で見る方が有効です。

収入の上昇よりも住宅価格や物価上昇が大きければより老後の生活は大変になると言えます。住宅に多くのお金を使うというは老後に影響が大きいので悩ましいところです。

上記のグラフを見るとデフレはとっくに脱却しており、物価の上昇のグラフが急上昇しているのがわかります。もっと上がっているのが建築工事費で物価以上の上昇です。

つまり収入の上昇<物価上昇が成り立っており、住宅費用にお金を使いすぎないほうがいいという判断ができます。

ここに土地の上昇も加われば、今後はさらにマイホームが遠ざかっていくということが理解できます。新築よりも安い中古住宅にリフォームという人が今後増えていくと予想できます。

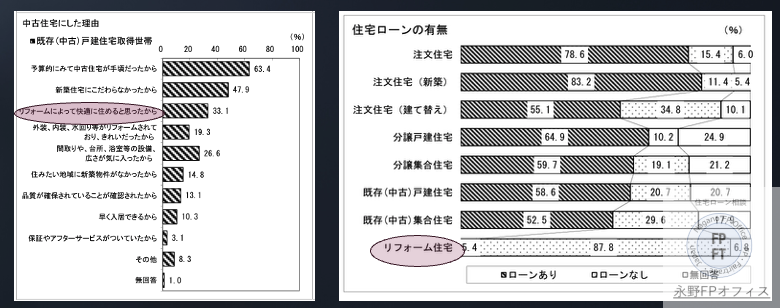

中古住宅を選ぶ理由

では本当に新築の値段が高いので中古住宅+リフォームを選んだのでしょうか?これも統計から見てみます。

このアンケートを見る限りやはり値段が1番の理由であることが読み取れます。もう1つリフォームで快適に住むことが可能、つまりリフォームありきで中古住宅購入であることもわかります

日本の年収が上がらない現状とさらなる物価上昇、住宅価格上昇を考えると今後も中古住宅+リフォームの需要は増える一方だということが予想されます。

またリフォームのみの場合でも現金が選択されていますが、住宅ローンが使えることが認識されていないように思えます。現金は取っておいて住宅ローンの低い金利でやってもいいのではないでしょうか

リフォームでの住宅ローン利用

私は住宅ローン専門のFPとして、日々マイホーム購入や資金計画のご相談を受けています。最近特に増えているのが、中古住宅を購入してリフォームを行うケースや、大規模なリフォームに住宅ローンを活用するケースです。

リフォームで住宅ローンを利用するメリットは大きく2つあります。

- 金利が低い(リフォームローンの3〜4%に対して、住宅ローンは1%前後)

- 返済期間を長期にできる(最長35年)ため、月々の支払いを抑えやすい

ただし、住宅ローンをリフォームで使うには独自の注意点もあります。ここでは基本知識とあわせて、押さえておくべきポイントを解説していきます。

住宅ローン利用に関する5つの基本と注意点

- 住宅ローン審査

- 住宅ローン金利

- 住宅ローンのフロー(資金実行までの流れ)

- 決済における注意点

- 工事における注意点

1.住宅ローン審査は新築より厳しい

多くのお客様は「新築と同じように審査が進む」と思われていますが、実際には金融機関の目線は新築よりも厳しめです。理由は大きく2つあります。

- 担保評価の問題

購入する建物の築年数が10〜15年経過しているケースが多く、地方都市では特に担保評価が低めに出やすい傾向があります。マンションでも同様で、都心なら問題なくても、地方では担保力が弱くなることが珍しくありません。 - 価格の不透明さ

リフォーム費用の見積もりが適正かどうか判断が難しい点です。例えば「1,000万円の見積もり」と提示されても、実際の工事内容を精査すると600万円程度で済む可能性もあり、銀行側はリスクと見て審査を慎重にするのです。

2.住宅ローン金利は基本的に変わらない

中古住宅+リフォームの住宅ローン金利は、通常の住宅ローンと大きな差はありません。

ただしネット銀行の場合、保証会社の条件や土地の評価によって上乗せ金利がかかるケースもあります。その際には地方銀行を活用する方が安定して低金利で借りられることが多いのです。

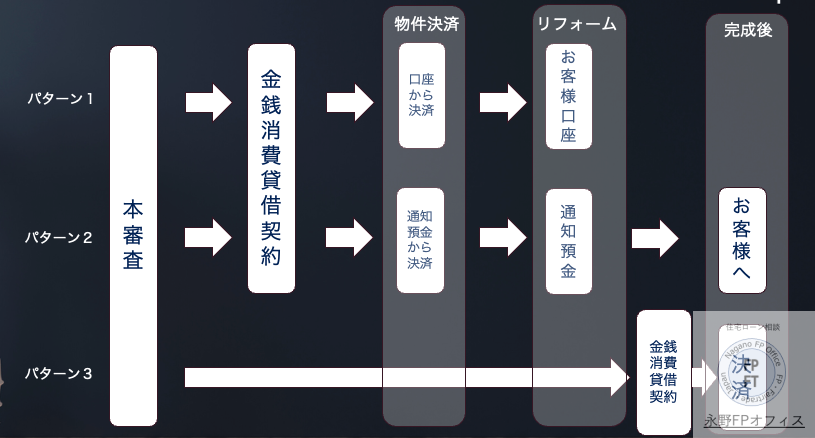

3.住宅ローンのフローは銀行ごとに違う

実は、金利や団信(団体信用生命保険)を見る前に確認すべきなのが住宅ローンのフロー=お金がどう流れるかです。

中古住宅+リフォームを組み合わせた場合、銀行のフローは大きく3パターンあり、どの銀行を選ぶかで「契約通りに資金が支払われるかどうか」が変わります。

つまり、ローン選びで大切なのは 金利や団信よりも先に「審査が通るか」「決済がスムーズに行えるか」 の確認なのです。

まとめ

- リフォームで住宅ローンを使えば、低金利かつ長期返済で月々の負担を大きく軽減できる

- ただし新築よりも審査は厳しく、担保評価や見積もりの妥当性がポイントになる

- 金利の差よりも、「審査が通るか」「資金がスムーズに実行されるか」が最優先条件

中古住宅+リフォームや大規模リフォームを検討されている方は、ぜひ審査から決済までの流れを理解したうえで住宅ローンを選ぶことをおすすめします。

当オフィスでは、実際の金融機関ごとのフローや過去の事例をもとに、あなたに最適な住宅ローンの選び方をご提案しています。少しでも不安がある方はお気軽にご相談ください。

決済での注意点

決済での注意点は資金管理につきます。リフォームしていると『あそこもここも』と色々とついつい追加工事を発注してしまいます。

そうすると決済の時に、資金ショートということが起こります。追加工事には本当に気をつけてください。

*フラット35はリフォームのみでは利用できません

工事での注意点

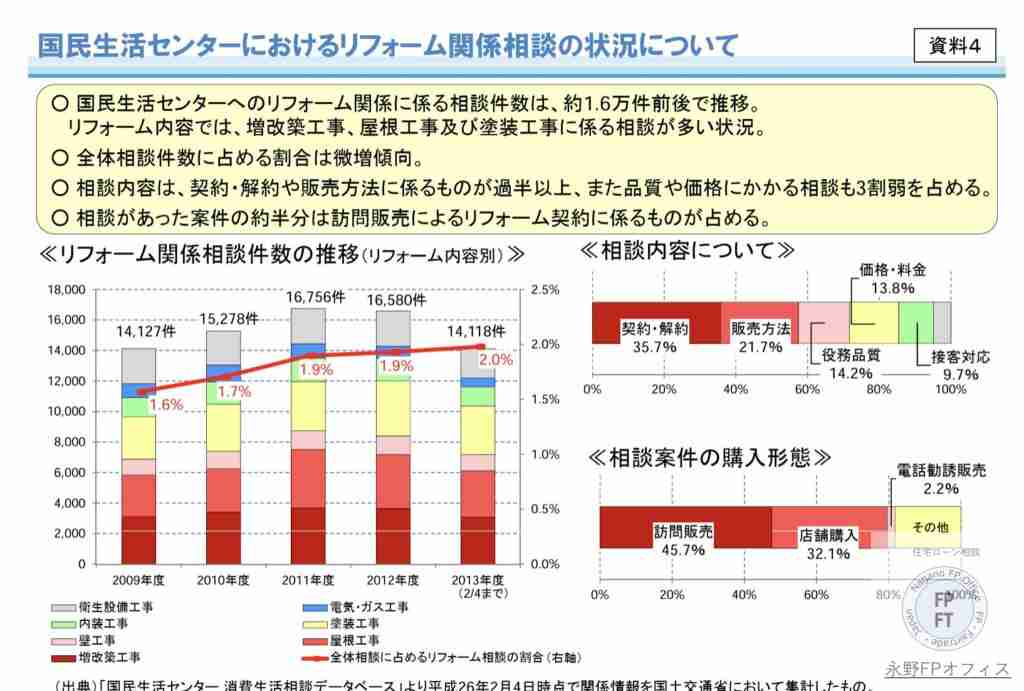

中古住宅はいいとしてリフォーム業者選びには本当に気をつけてください。高額にも関わらずリフォームを適当にやられて雨漏りがしたとかを見ると悲しくなります。

でみれば、信用できる人から紹介してもらうなどが失敗の可能性が低くなるのではないでしょうか。それでも絶対ではないので少なくとも訪問販売とかを選ぶのはやめた方が賢明です

事例)中古住宅+リフォーム500万円を熊本銀行で審査

中古住宅を購入してリフォームを組み合わせる場合、まず確認すべきは 住宅ローンの2つの前提条件 です。

- 審査は通るのか

- 決済がスムーズにできるのか

この2点をクリアして初めて、安心して資金計画を進めることができます。

熊本銀行での審査のポイント

熊本銀行ではリフォーム費用が 500万円未満か以上か によって、求められる見積もりの内容が変わります。

- 500万円未満:大まかな見積もりでも可

- 500万円以上:詳細な見積もりが必須

そのため、リフォーム業者さんにきちんと依頼して、銀行が求める形式で見積もりを準備することが重要です。

さらに審査では、まず 返済比率(返済負担率) を計算されます。熊本銀行の場合、原則として「年収の8倍」もしくは「審査金利(基準金利)」で計算します。今回のケースでは問題なくクリアできました。

決済の流れ

熊本銀行の住宅ローンでは 通知預金 を使って決済します。

- まず中古住宅の購入代金を決済

- リフォーム完成後にリフォーム代を支払い

もし「着手金」が必要な場合でも対応可能です。

審査・決済のフローに問題がなければ、あとは通常通りに進みます。金利も新築購入時の住宅ローンと同じで、仮審査 → 売買契約 → 本審査 → 金銭消費貸借契約という流れです。リフォームが終わって代金を支払えば、いよいよ引っ越しとなります。

注意点1:火災保険は高い

中古住宅やリフォーム物件で意外と驚かれるのが 火災保険料の高さ です。

- 新築なら5年で20万円台

- 中古住宅では5年で60万円前後になることも

その差は約3倍です。特に築年数が古いほど高額になりやすく、自然災害リスクの高まりも反映されています。

もし前オーナーが35年や10年満期の火災保険に加入している場合、譲り受けが可能か確認してみましょう。ただし実際には断られるケースもあり、結果的に短期の高額保険に入らざるを得ないこともあります。

例:35年契約で12年経過中、保険料92万円 → 解約返戻金63万円 → 譲受不可 → 新規で5年55万円に加入

火災保険のコストは軽視できないため、資金計画の早い段階でチェックが必要です。

注意点2:フラット35でのリフォーム利用

「固定金利のフラット35を使いたい」という方も多いですが、注意点があります。

- リフォーム単独では利用できない

- 中古住宅+リフォームなら「フラット35リノベ」 として利用可能

この場合、物件決済はつなぎ融資で行い、リフォーム完成後に正式な金銭消費貸借契約を結ぶ流れになります。申込書類も通常より多いため、事前に確認しておきましょう。

さらに、リフォーム業者が不動産会社の系列である場合、「フラット35の申込を受け付けられない」という制限がある代理店も存在します。ただし代理店によって基準が異なるため、複数の窓口に確認することが大切です。

注意点3:リフォーム業者の選び方

リフォーム業者は「どこでも良い」というわけではありません。むしろトラブルが多い分野だからこそ慎重に選ぶ必要があります。

特に訪問販売による契約は、費用が割高になりやすく、後々トラブルの原因になりがちです。見積もりは複数社から取り、内容を比較しながら、将来のライフプランに合った投資かどうかを見極めましょう。

リフォーム契約での注意点

リフォームでトラブルのないようにするために注意点を挙げておきます。やはり1番確実なのは信用できる人に紹介してもらうのがいいです。

訪問販売はできる限り避けるのがいいです。変な業者ばかりではないですが値段の点でもアフターの点でも地元に長年根付いた経営と評判は何よりも安心感を与えるものです

・見積もりは詳細なものをお願いする

・不明な点は曖昧にしないで徹底的に質問する

・クーリングオフの制度を知っておく

・トラブったら国民生活センターに相談

まとめ

- 熊本銀行の住宅ローンでは500万円を境に見積もり要件が変わる

- 審査・決済の流れを理解することが成功のカギ

- 火災保険・フラット35の利用条件・リフォーム業者選び も大きな注意点

中古住宅+リフォームは、新築よりも条件が複雑になりやすい分、事前準備と専門的な知識が欠かせません。

当オフィスでは実際の事例に基づいて、最適な住宅ローンの組み方や保険の選び方、業者選定までサポートしています。「本当にこの条件で大丈夫?」と感じられたら、ぜひ一度ご相談ください。

FPからのアドバイス

リフォームが絡む住宅ローンでは見積もりはかなり詳細のものを出した方がいいです。その方が疑われなくていいです。

もう1つ業者さん選びに注意して、決済できる住宅ローンを選ぶことが大事です。金利も団信も大事ですが優先順位が決済の方が高いのでその点を忘れないようにしてください。

いかがでしたでしょうか

基本的なことを中心に解説しました。もしご自分ではちょっとわからないということがあったらご相談ください。相談は公式LINEより受けています。

熊本市で唯一の住宅ローン専門のFPオフィスです。ローン会社で審査していた強みを生かしてマイホーム購入を初めてする方へネット銀行の使い方から変動金利か固定金利かのお悩みやライフプランを作成した資金計画まで知らないというだけで失敗したり損したりしないようにお客様のマイホーム購入を引き渡しまで全力でサポートしています。