目次

CIC『A』での住宅ローンの通し方

結論から言うと

最終更新日:2026年3月1日

CICにAがあって審査が落ちてお悩みに方は多い。でも安心して欲しい。住宅ローンは通ります。ではどんな人ならFPである私は審査を通すことができるのか

ポイントは2つで、Aのタイプと審査をする手順です。

どのタイプかによって審査の難易度が変わります。直近のAか、AとPがずっと続いているのか。その次第で審査を通すための作戦が変わります。

審査を通すための手順はたった3つです。この3つをやればマイホーム購入は一歩近づきます。このブログを読み終えた時にはきっと審査の通し方が理解できることでしょう

もしわからなければ、ご相談ください。全力でマイホーム購入のお手伝いをします

審査を通すために今日やることは3つです

1 Aのタイプを判定する 2 返済比率と団信 土地を同時に整える 3 審査に通る順番で金融機関を選ぶ

まずは審査を通しましょう。審査が通らないとマイホームを手にすることはできません。長い文章になりますが、ここにCIC『A』を通すための知識が全て書いてあります

関連:次に読むべき3記事

・CICのAで否決→次の一手は3つ|通る順番(銀行/フラット/作戦)

・〖令和8年FP監修〗CICスコアは何点なら住宅ローン合格?「600点」は大丈夫?

・CIC指数(スコア)とは?否決後の住宅ローン審査で点数より見られるのはここだ

どれを読めばいいか迷ったら

・Aで否決した直後で次の一手を知りたい → 次の一手は3つ

・点数が気になる 600点 400点 → CICスコアの記事

・否決後で通し方を組み直したい → CIC指数の記事

| あなたのAのタイプ | 目安 | まずやること | 次に選ぶローンの方向 |

|---|---|---|---|

| 過去型 | 1年以上前にAがある | 直近の入金状況を整える+返済比率も確認 | 通る金融機関の選択で勝負 |

| アクシデント型 | 直近だけA(当月だけ) | 翌月を正常に戻す+申込を増やさない | 早めに通る順で仮審査 |

| 恒常型 | AやPが並んでいる | 原因の特定+支払方法の修正 | 受け皿が限られるので順番が命 |

CIC『A』を攻略してマイホーム購入

もしCICの『A』や『P』があっても住宅ローン審査が通る住宅ローンがあったら知りたいと思いませんか?本日はその答えを解説していきます

私は永野FPオフィスで住宅ローン相談を専門にしています。住宅ローン相談に携わって13年になります。その前のクレジット審査から数えるとローン審査に携わって34年になります。

「住宅ローンの仮審査をしたけど落ちた」

「CICを見たらAがあってお断りされた」

「スマホの支払いのPや異動で審査落ちた」

このブログを読んでいる方はこんなお悩みでしょうか。本日はそのお悩みを解消できるように普段私がCIC『A』の時に審査を通している時の方法と考え方を解説します。

📌 「CICにAがある」—まず原因の種類を確認してください

通った人の9割は「Aの種類」が違うだけでした。

申込を増やす前に、今のAが何型かだけ確認しましょう(匿名OK)。

返信無料・今日中に確認します|ジャックス元・審査担当17年

個人信用情報CIC『A』

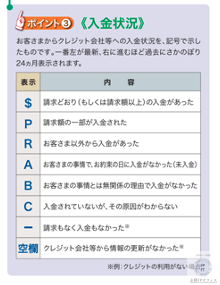

まず最初の『A』とはなんだ?を知る必要があります。Aとは簡単にいうと支払いが遅れたということです。

CICの支払い状況記号の欄には正常な支払いを表す$マークから『P』や『A』などさまざまな記号があります。

やはり住宅ローンは人生で1番大きな買い物であり、人生で1番大きな月の支払額になります。それより小さな金額で遅れたというのは重たい事実と受け取られます。

しかし今それを言ったところで過去に起こったことはどうにもありません。このAやPは承知の上で今後の支払いは大丈夫という前提で住宅ローン審査を通してマイホームを買うことになります。

A審査落ちのパターンを知る

Aでの審査落ちと言ってもさまざまなパターンがあります。どれに該当するかで住宅ローン選びが変わり、審査逆転の対策に大きな違いが出てきます。

パターン1 過去型

1年以内は問題ないのですが、それ以上前にPとAがあるケースです。通常は審査が通ることが多いのですが住宅ローン選びをミスすると審査落ちとなります。

この場合は住宅ローンの選択ミスと言えます。

パターン2 アクシデント型

このパターンは通常はきちんと支払いをしているのですが、たまたま当月にローンの引き落としが口座からできなかったケースが該当します。

現在進行形での支払い遅れなので審査は落ちます。しかし遅れていた支払いをしたり、翌月に口座から引き落としができると審査は通るようになります。

この場合は、支払いを正常に戻して正しく住宅ローンを選ぶことでマイホーム購入に近づきます。

パターン3 恒常型

パターン3のように長いと1年以上にわたって直近までPやAが並んでいたケースもあります。真ん中は直近にAがあるケースです。実はこのケースが1番相談が多いのです

このケースでも審査が通る人と通らない人がいます。

このように同じパターンが1番難易度が高いです。審査が通る金融機関が限られてきます。でも審査が通る人もいるのです。

📌 「CICにAがある」—まず原因の種類を確認してください

📌 「CICにAがある」—まず原因の種類を確認してください

通った人の9割は「Aの種類」が違うだけでした。

申込を増やす前に、今のAが何型かだけ確認しましょう(匿名OK)。

返信無料・今日中に確認します|ジャックス元・審査担当17年

住宅ローンの審査の基本とは

彼を知り己を知れば百戦危うからず

住宅ローンの審査に通らなければマイホームを買うことはできません。「己」とは自分の状況、、「彼」と金融機関の審査事情です。CIC『A』攻略法は金融機関の審査事情を知ることから始まります。

住宅ローンの審査はCICだけではありません。いくつかの要素があります。

住宅ローンの審査がどうしたら通るのか。その仕組みをまずは知ることから始まります。己の状況とは主にこの5つとなっています

1、返済比率 2、個人信用情報(CIC) 3、勤務年数と勤務形態 4、土地 5、団信の告知事項

お客様はCICのAにばかり目が入っていますが、あと4つにも目を配らないと審査は通らないです。ではあと4つとは何か?

この5つは住宅ローン審査の基本です。基本を満たさないことには『A』克服はできません。『A』で審査を通すために必ずチェックしてください

『A』で審査落ち用チェックリスト

当オフィスが審査落ちのお客様を救うために使っているチェックシートになります。それを使ってチェックしていきます。

CIC『A』攻略用チェックシート

☑️ 勤務年数は1年以上か

☑️ 勤務状況は正社員かそれ以外か

☑️ 返済比率はおさまっているか

☑️ CICに『異動』はないか

☑️ CICに直近1年以内に『A』や『P』はないか

☑️ 健康診断で指摘は受けていないか

☑️ 3年以内に入院・手術はしていないか

☑️ 土地は市街化区域か

5項目を8つに分類してチェックシートにしたものです。これを把握すればもうほとんど終了です。特に返済比率は住宅ローン審査では最初にチェックする項目です。

ここで止まった方へ

このチェックで1つでも不安があるなら、申込を増やす前に審査が通る順序を説明しますので公式LINEにCICの該当箇所と借入一覧を書いて送ってください。勝てる作戦をFPと一緒に組みます。

迷っている間に否決が増えるのが一番もったいないです。次の審査を間違えないために、まず審査する順番を作ります。

📌 「CICにAがある」—まず原因の種類を確認してください

通った人の9割は「Aの種類」が違うだけでした。

申込を増やす前に、今のAが何型かだけ確認しましょう(匿名OK)。

返信無料・今日中に確認します|ジャックス元・審査担当17年

返済比率の計算

住宅ローン審査を考えるときにCICも大事ですが、それ以上にこの返済比率はもっと大事です。CICの『A』や『P』『異動』は救えることがありますが、この返済比率オーバーは改善しない限り救えません。

返済比率を計算する要素は5つになります。

1、ローン金額

2、年収

3、返済負担率

4、現在のその他のローンの月払い額

5、審査金利

ここでは簡易的に計算する方法を覚えてください。電卓1つで計算できますので安心してください。

A攻略の第一歩 返済比率計算方法

実際の計算例

年収600万円で35年払い、自動車ローンが月に2万円とする

600万円×35%÷12ヶ月=17.5万円

17.5万円−2万円=15.5万円

15.5万円÷0.3312×100=4679

この計算では4679万円までならOKということになります。ただしあくまでも審査金利が2%で35年払いなので35年超の支払い年数の場合は、月に15.5万円までに収まるかの計算をしてください

ポイントは審査金利です。これが住宅ローンによって違うのです。この金利が住宅ローン選びに大きく影響してきます。

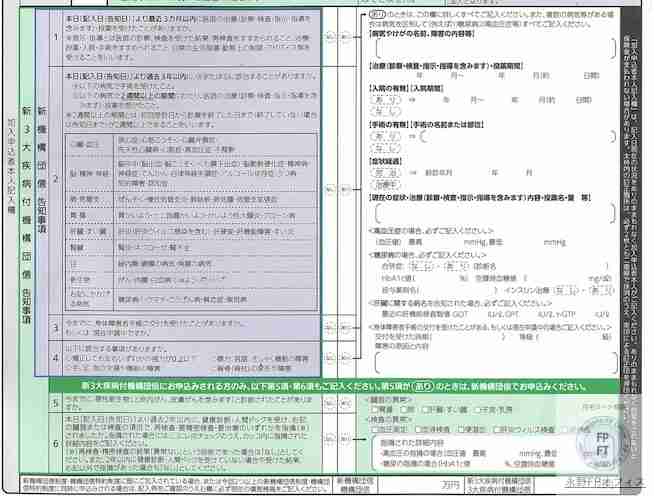

攻略法2 団信の告知

返済比率を並んで健康状態も大事になってきます。団信の告知書を見たことはありますか?こんな感じになっています。

特に3ヶ月以内に病院に行っていないか、3年以内に入院・手術していないかの告知事項に該当することはないか、を確認してください。

がん、脳血管疾患、心疾患などの3大疾病と言われる病気や精神疾患などに関しては厳しくなっていますが、生命保険の診査よりも緩いというのが印象としてあります

攻略法3 土地に関して

審査に落ちた理由をCICに求めている人も多いのですが、実は土地にあったという人もかなりいます。どういうことでしょうか

特にネット銀行やメガバンクで審査が落ちたという方は土地に関してのチェックをしてみてください。チェック項目は以下が基本です

1、市街化区域かそれ以外か

2、宅地や農地か

具体的な手順としてはネットでの調査と不動産謄本での調査になります。まずはネットで『都市計画図 地域名』で検索してください。該当の土地が市街化区域なのかを確認してください

次に不動産謄本や不動産屋さんからもらった土地のチラシをみてください。宅地となっているのか、農地となっているのかです。

市街化調整区域で農地となっている場合には、担保評価が低くネット銀行やメガバンクでは否決になりやすいです。この3つのチェックが終わったらいよいよCICの確認となってきます。

📌 「CICにAがある」—まず原因の種類を確認してください

通った人の9割は「Aの種類」が違うだけでした。

申込を増やす前に、今のAが何型かだけ確認しましょう(匿名OK)。

返信無料・今日中に確認します|ジャックス元・審査担当17年

個人信用情報と勤務形態

CICの支払状況に『A』がある方で審査を通す方法を説明していきますが、その前にどうやっても審査が通らないパターンがいくつかあります。

複合的な理由と先ほど言いましたが、その代表的なものを先に挙げておきます。

1、異動情報あり

2、個人事業主で確定申告が済んでいない

『異動情報あり』

CICの真ん中あたりに異動や延滞解消などの表示がある場合、一般的には審査難易度が一気に上がります。

ただし例外もあります。最近急増しているスマホ割賦の異動など、事情と証拠の揃え方、申込の順番でチャンスが残るケースもあります。

ここは勢いで申込を増やすのが一番危険なので、先に作戦を組んでから動きましょう。

自営業でまだ確定申告が済んでいない

通常銀行は自営業者もしくは経営者であれば確定申告や決算書を3期分要求します。1年未満だとこの書類がないので審査のハードルが高くなります。

そこに『A』が1年以内にあればほど審査は通らないと思っていいです。住宅ローン審査において自営業者の審査はとても厳しいものがあります。

『A』で絶対にやってはいけないこと

原因の把握ができたら次は状況の改善ですがその時にやってはいけないことがおくつかあります。この落とし穴にハマらないようにしてください。

たくさんの方がハマってマイホーム購入を断念した方もいます。

タブーその1 ダメ・絶対・銀行審査たらい回し

夫のCICの支払履歴に『A』や『P』が現在進行形で並んでいました。不動産会社からは『また違う銀行で審査しましょう』と言われました

Aさんは、あと3つ住宅ローンの仮審査をしたそうです。しかし原因である直近の『A』の改善もなしだったので全滅だったとのことです。

何がダメなのか?

それは審査対策もせずにやたらと仮審査をしないことです。住宅ローン審査は数を打っても当たらないです。

→ CIC指数とは

タブーその2 一括はしない

CICを見て遅れていたことに気がついて慌てて一括してしまう方がいます。これは無駄なのでやめましょう。

なぜか?

それは『一括しても過去が変わらないからです』

一括で有効なのは返済比率改善のときになります。過去の『A』改善には何の役にも立ちません。直近の支払いが遅れていたらその月を支払えばOKです。

マイホームは現金管理もとても大切な要素です。イタズラに効果のない一括で現金を使わないようにしましょう

一括返済がNGになりやすい理由は、こちらで具体例をまとめています。

→ CIC Aで審査落ちしたら一括返済がNGな理由

実践 『A』での審査の通し方

ここまでは住宅ローン審査の基本からCIC『A』の解説をしてきました。ここからは実際にどうすれば『A』は通るのかの実践になります。

審査が通る住宅ローン選び

準備ができたらいよいよ仮審査になります。住宅ローン選択ミスしなければマイホーム購入にグッと近づいていきます。

ここでは審査が通らない金融機関は避けて、『A』で審査が通る可能性が高い順に審査をしていきます。

まずは審査が通らない住宅ローンは避けることです。住宅ローンが通りにくい金融機関とはどこでしょうか

それはお客様の状況によって変わりますのでご相談ください

審査をしてはいけない住宅ローン

Aがあるときに避けたいのは、あなたのAのタイプに合わない金融機関です。

原則としてネット銀行やメガバンクは機械的に否決になりやすいことが多いです。ただしAが軽微で、直近が整っていて、返済比率と勤務状況が強い場合は通ることもあります。

だからこそ順番が命です。勝てるところから先に通して、家を確保する。話はそれからです。

変動金利を選択したい方へ

お客様の中には金利が低い方がいい、変動金利がいいという方もいます。その場合はさらに金融機関を選ぶ必要があります。

お客様の状況によっては難易度が高かったりします。審査落ちするリスクをとってチャレンジしたいという方でも審査をする順序が大事です

受験でいうところの滑り止めからスタートしてください。

仮金利や団信がいいという好条件の住宅ローンでの仮審査承認は、『簡単ではない』ということです。

1年間、支払いをきちんとしてからCICをクリーンにしてから再チャレンジという方もいます。それは本当に正しいのでしょうか

本当は先送りしてはいけない理由

1年間『$』にしてから申し込むのが本当はいいと言いましたが本音をいえば先送りしない方がいいと考えています。

半年後・1年後の選択肢もある。ただし1年後に必ず通る保証はない。だから今すぐ相談して方針を決めることが最善

実例) 審査が通って家が買えた人とは

では住宅ローン審査が通るようになるにはどのような対策をすればいいのでしょうか。当オフィスでは過去の相談では以下のような方にマイホーム購入をしてもらっています。

1、数あるローンにうち2つの直近に『A』がある場合 2、半年前に『A』になり2つの銀行に否決となっていた 3、8ヶ月前のAで地方銀行やフラット35で否決だった

言い方を変えると上記に当てはまる方であればマイホーム購入可能といえます。もちろん救われる『A 』であること、その他の審査条件も問題がないことが前提といえます。

FPからのアドバイス 戦略と金融機関選びで決まる!

『どこの金融機関にすればいいのか』は直近に『$』があればいい金融機関、2ヶ月の金融機関、または1年以上ないとダメな金融機関、それ以上『$』が続いてないと審査が通らない金融機関(保証会社)があります。

つまり金融機関選びがポイントとなります

もし自分ではできそうもないという方はご相談ください。熊本だけでなく全国対応可能です。しかも審査が通らなかった場合は家が買えませんので返金保証付きとしています。

相談のご案内

結論だけ先に言います。

住宅ローンは、入口と出口の両方が整ってはじめて安心できます。

入口だけ通っても、出口で家計が崩れたら意味がありません。

出口だけ考えても、入口で落ちたら家は買えません。

私は住宅ローンの相談の中でも、特に「入口」と「出口」を支えることを専門にしています。

入口(審査)

果たして自分は住宅ローンに通るのか。

CICなどの信用情報、年収、勤続、借入の状況。

原因が分からないまま申込を増やすと選択肢が減ります。

だから先に整理して、通る順番を作ります。

出口(支払い)

35年間、本当に払っていけるのか。

金利の予想ではなく、返済比率と家計の耐久力で決まります。

団信や固定変動の選び方も含めて、最悪でも家計が壊れないラインを先に決めます。

必要なのは、順番と設計です。匿名でも構いません。今の情報で、勝てる順番を作ります。

「CICに『A』がある。でも、まだ諦めなくていい。」

「Aがあるから、どうせ通らない」と思っていませんか?

同じ『A』でも、過去型・アクシデント型・恒常型で作戦はまったく違います。

間違えた順番で審査を出し続けると、通る可能性がどんどん消えていきます。

私はジャックスで17年間、審査を落とす判断をしてきた側にいました。

「このAは救われるか、救われないか」——

状況を教えていただければ、最初の返信でAのタイプと次の一手をお伝えできます。

📩 以下をコピーしてLINEに送るだけでOKです

CIC-A相談(5259):

・直近12ヶ月のA・Pの状況:直近あり/1年以上前のみ/不明

・異動情報:あり/なし/不明

・CICのAの種類(分かれば):クレカ/スマホ割賦/消費者金融

・その他借入(月額):車___円/カード___円

・年収・勤続:

匿名OK・返信無料・今日中に確認します

💬 公式LINEから相談する(匿名OK)