目次

令和4年から住宅ローン減税制度はどう変わる?

マイホームを建てられるお客様から、住宅ローン減税に関するお話しはよく質問されます。今年から制度が新しくなり変更点も多かったため、今までと何が違うのか?と言った質問をよくいただきます。

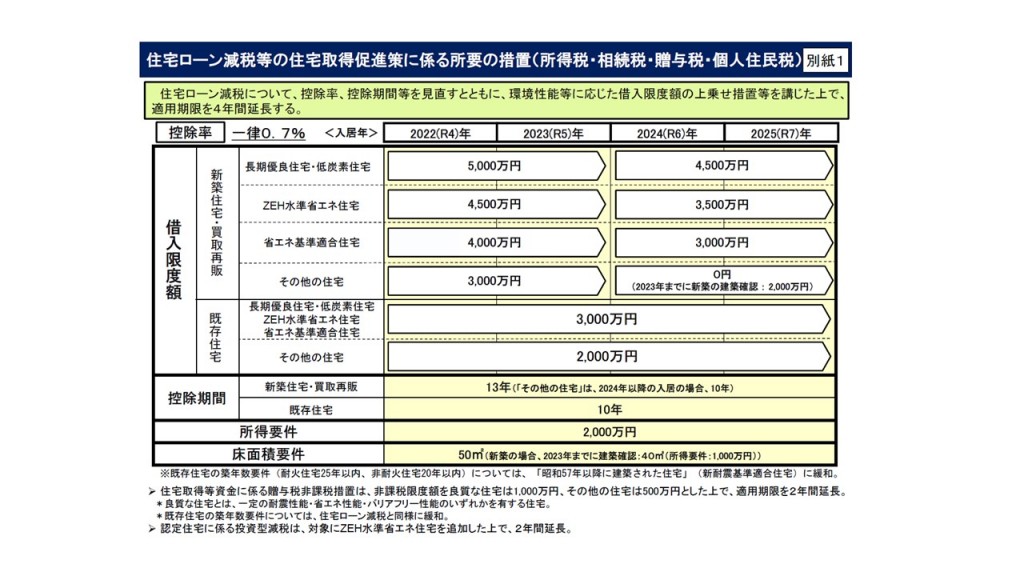

こちらは、国土交通省が発表した新制度の資料となります。今までとの変更点で大きなポイントは、

・所得要件が3000万円⇒2000万円となった点 ・控除率が住宅ローン残債に対して1%⇒0.7%になった点 ・住宅性能によって借入限度額が大きく違う点

このようになっております。この変更点に関しては、他のサイトでも詳しく取り上げられていますので、ここでは省略させていただきます。制度が変わりましたので、住宅ローンの借り方にも少し差が出てきました。

「住宅ローン減税の恩恵を最大限に受けるためには、主人だけでローンを借りた方が良いですか?それとも夫婦連名で借りた方が良いですか?」

今までもこの質問はよくいただいておりました。住宅ローン減税はお客様にとってメリットが高いものなので、出来る限り恩恵を受けたいと思われるのは皆さん同じです。何故住宅ローン減税のメリットが高いのか?まずは、ここについて触れます。

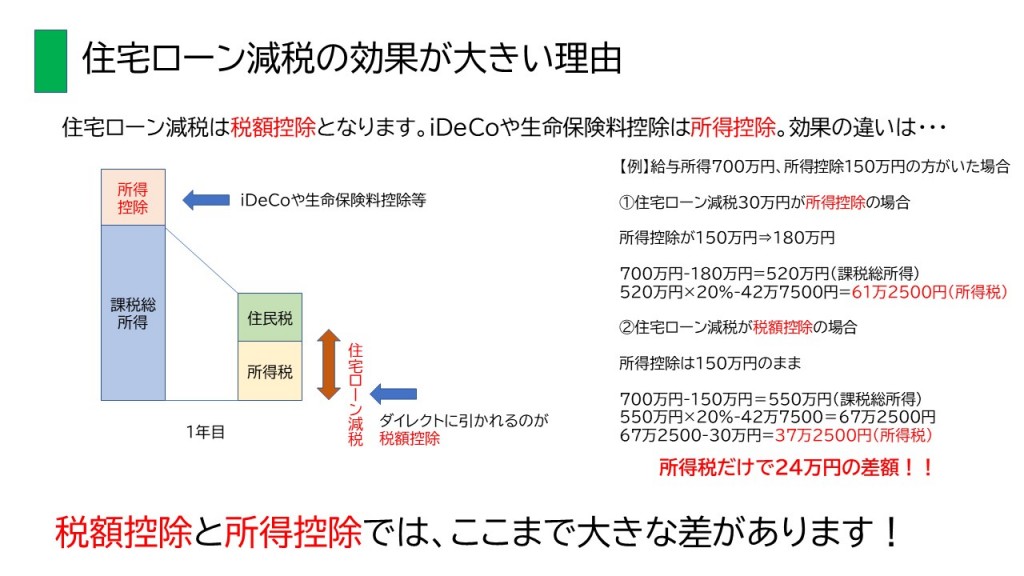

税額控除と所得控除の違い

住宅ローン減税は、「税額控除」と言われるものです。生命保険料控除や社会保険料控除のような「所得控除」よりも、引かれる税金が大きくなります。

上の図は、住宅ローン減税が「所得控除」だった場合、「税額控除」だった場合を比較したものです。

A:(100 -20)×0.3 = 24 B:100× 0.3-20 = 10

この二つの式ではBの方が答えが小さくなります。税金の計算も同じです。同じ数字を使っても後から引き算をした方が答えが小さくなり支払う税金は小さくなります。

次にいただいた質問に関して、簡単に計算する方法があります。関係するものは、

・ご主人が払っている所得税の金額 ・住宅ローンを借りる金額 ・建物の性能

この3つとなります。例えば、5000万円の住宅ローンを借りて、長期優良住宅であれば、

5000万円×0.7%=35万円

源泉徴収票を見て、ご主人が支払っている所得税の額が35万円以上であれば、夫婦合算しても住宅ローン減税のメリットは変わりません。また、翌年の住民税が減税される措置も延長されますので、35万円未満であっても単独で借りて問題ない場合があります。

住民税控除額(A)は、住宅ローン減税額(B)-所得税額(C)となります。ただし、住民税が控除される最大金額は9万7500円となりますので、

35万円(B)-所得税額(C)=9万7500円(A)

所得税額(C)=25万2500円

となりますので、ご主人の所得税額が25万2500円以上であれば、単独で借りても夫婦合算で借りても、住宅ローン減税のメリットは変わらないことになります。

ZEH水準だった場合は、住宅ローンの金額が5000万円であったとしても4500万円が限度額となります。

4500万円×0.7%=31万5000円

31万5000円-9万7500円=21万7500円

ご主人の所得税額が21万7500円以上であれば、単独で借りても夫婦連名で借りても、住宅ローン減税のメリットは変わりません。

夫婦連名で借り入れをした場合、団信が掛かっていない方が亡くなられた際の債務免除益のリスク、離婚時のリスク、また住宅ローン手続き時に二人の名前が必要になる手間等が出てきます。

住宅ローン減税だけで判断する時代では無くなった

今までは住宅ローン減税の恩恵を優先して夫婦連名で借りた方が良い場合もありましたが、これからは単独で借り入れ出来るのであればそちらの方が良いケースが増えてくるのかも知れません。

しかし、夫婦連名で借り入れした方が良い場合もあります。夫婦連名で借り入れすることのメリットは、ご主人だけではなく奥さまの収入合算が出来る点。収入合算することで審査が有利になりますので、金融機関選びの選択肢が幅広くなったり、様々な返済プランを取り入れることが出来ます。夫婦連名で収入合算をした方が良いケースを具体的にお伝えします。

①ネット銀行やメガバンク住宅ローンを利用したい方

ネット銀行やメガバンク住宅ローンの金利は地方銀行と比べると金利が低く、団体信用生命保険も手厚く保障されている銀行が多いです。その分審査が厳しくなります。年収700万円の方が、肥後銀行や熊本銀行で6000万円の住宅ローン審査に通ったとしても、ネット銀行やメガバンクでは6000万円の住宅ローン審査に通る見込みは低くなります。

共働きであれば奥さまの収入合算をすることが出来ます。ご主人単独では希望する金額を借りることが出来なかったとしても、収入合算をすることで審査に通る確率を高めることが出来ます。金利が低い銀行で住宅ローンを借りることが出来れば月々の支払いが抑えられます。結果的にお子さんの習い事に使えるお金を増やしたり、老後のために使えるお金を増やすことが出来ます。

②総支払額を減らしたい方

同じ金融機関で借りた場合でも、支払い年数を短くすれば総返済額を抑えることが出来ます。6000万円を0.75%で借り入れした場合、

30年で返済した時の利息合計:702万1384円 35年で返済した時の利息合計:823万7587円

30年で返済した時の方が総返済額を120万円以上減らすことができます。同じ金利であってもこれだけ変わりますので、総返済額を減らしたい方は借入年数を短く設定した方が良いです。

しかし、借り入れ年数を短くしてしまうと月々の支払い額が増えます。月々の返済が増えることは、支出面だけではなく住宅ローンの審査にも関わってきます。年収に対して月々の支払いがどれくらいの割合になるのか?という部分も銀行は審査しております。

年収700万円の方が肥後銀行や熊本銀行で6000万円借り入れすることが出来るのは、35年で住宅ローンを借りた場合の目安となります。これを30年で審査に申し込んだ場合は審査に通ることが出来ません。ただし、収入合算することで30年の住宅ローン審査に通る見込みが高まります。

月々の支払額が増えることよりも、総支払額を減らすことを重視したい方は、収入合算を行った方がお客様の希望する返済計画を組むことが出来ます。

夫婦連名で借り入れすることのメリット、住宅ローン減税においては少なくなりました。しかし、審査では有利に働くきますので、条件の良い金融機関が選べたり、返済プランも希望に沿ったものを実現することが可能です。

共働きのご夫婦でどのような借り方をした方が希望する人生を送れるのか?ご自身で答えが出せない場合はご相談ください。ライフプラン作成と住宅ローンの両面から、一緒に答えを探すお手伝いをさせていただきます。

数字で考える住宅ローン相談 090ー7921-8898 担当FP 戸田一誠